Deezer enlève le haut avant son IPO

Même si elles ne contiennent aucune révélation fracassante, les informations financières publiées par Deezer en amont de son introduction en bourse apportent un éclairage inédit sur son modèle d'affaires, la population de ses abonnés, et la nature des accords conclus avec les majors de la musique.

Le chiffre d'affaires de Deezer

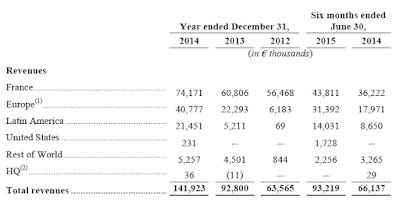

Entre 2012 et 2014, le chiffre d'affaires de Deezer a progressé de 123 %, pour atteindre 142 M€

La France a pesé plus de la moitié de ce chiffre d'affaires (74 M€), devant le reste de l'Europe (40 M€) et l'Amérique latine (21 M€). La France a représenté 52 % des revenus de Deezer en 2014, contre 29 % pour le reste de l'Europe, et 15 % pour l'Amérique latine.

Le chiffre d'affaires de Deezer est toujours en nette croissance au premier semestre 2015, au niveau mondial (+ 41 % sur un an), en France (+ 21 %), dans le reste de l'Europe (+ 75 %), et en Amérique latine (+ 62 %).

Les Etats-Unis ont pesé moins de 2 % des revenus de Deezer au premier semestre 2015 (0,2 % en 2…

Continuez votre lecture avec un essai gratuit de 7 jours

Abonnez-vous à @music_zone pour continuer à lire ce post et obtenir 7 jours d'accès gratuit aux archives complètes des posts.